Что такое банковский депозит

Депозит это размещение любых ценностей в банке с целью получения дохода или сохранения переданного имущества. Согласно договору банк получает ценности/активы/деньги для инвестирования, а клиент - прибыль. Рассмотрим все виды депозитов в банке для клиентов, для чего он нужен и как правильно его оформить. Поскольку для большинства граждан вклад и депозит – это один продукт, рассмотрим их отличия. Особое внимание уделим вопросам налогообложения полученного дохода.

Понятие депозита простыми словами

Что такое депозит простыми словами? Это любые ценности, которые клиент передает в банк для сохранности или получения выгоды. Это могут быть деньги в национальной и иностранной валюте, ценные бумаги, драгоценные металлы.

Можно вложить в коммерческий или государственный банк на выбранный период времени. Размер дохода заранее оговаривается условиями. На практике банки предлагают два способа получения накоплений:

- В конце срока действия вклада.

- Ежемесячно, на отдельный счет.

Внимание! Для получения максимального дохода финансовые эксперты банка рекомендуют клиентам не получать каждый месяц проценты, а активировать капитализацию.

Открыть депозит в банке может физическое или юридическое лицо, предприниматель. Главное – предъявить полный пакет запрашиваемых документов. Помимо банков некоторые МФО предлагают оформить вклад клиентам. На практике граждане доверяют МФО меньше, чем банкам.

Вклад и депозит – есть ли отличия

Большинство граждан считают, что вклад и депозит - это одинаковые финансовые продукты, созданные для получения пассивного дохода. Разница продуктов в том, что на вклад принимаются только деньги в рублях или валюте, а на депозит, помимо денег – ценные бумаги, драгоценности, металлические счета и т.д. Т.е. можно разместить в банке любые активы, которые представляют ценность для его владельца и имеют хорошую ликвидность.

Еще отличие в том, что при заключении вклада всегда выплачиваются накопления. По депозиту прибыль может отсутствовать. Иногда возникает цель сохранения имущества. Простой пример – аренда банковской ячейки. В этом случае клиент несет убытки, поскольку услуга оказывается на платной основе.

Основные отличия:

| Сравнение | Депозит | Вклад |

| Объект вложения | Деньги | Любые активы + деньги |

| Кто принимает | Банк | Банки, МФО, финансовые компании |

| Кто может оформить | Физическое лицо | Физическое и юридическое лицо |

| Накопления | Всегда | Не всегда |

Виды депозитов

Финансовые эксперты делят вклады по срокам, форме и целям.

Какие бывают депозиты по срокам:

- До востребования. По таким программам минимальная процентная ставка (обычно 0,01%). Цель - сохранить сбережения и воспользоваться ими в любой момент. К примеру, положить средства от продажи машины, пока не понадобится для приобретения нового транспортного средства.

- Срочные вклады. Банки предлагают вклады от 30 дней до 3 лет. На практике спросом пользуются накопительные счета до 12 месяцев. Процентная ставка зависит от периода. Чем дольше он – тем выше итоговые накопления. Также максимальный процент установлен по вкладам, с которых нельзя снять наличные и пополнять.

По целям выделяют вклады:

- Накопительный. Вкладчик может пополнять счет в любой момент. Как правило, максимальный лимит в банке не установлен.

- Сберегательный. Размещается фиксированная сумма исключительно с целью сохранения.

- Валютный. Заключается с клиентом в выбранной валюте.

- Целевой. Обычно открывают родители, чтобы оплатить будущие расходы детей. Копят для оплаты образования, приобретения недвижимости.

Виды депозитов по форме:

- Денежный вклад. Один из востребованных форм депозита. В этом случае вкладчик размещает на счете накопления. После он получает фиксированные накопления. Важно обращать внимание на условия досрочного возврата. Некоторые банки при досрочном расторжении выплачивают только вложенные средства.

- Металлический счет. Банк приобретает на полученные от клиента средства драгоценные металлы: золото, платину, серебро. Какой металл покупать решает не банк, а вкладчик. В конце действия соглашения банк перечисляет заработанную сумму на счет, которая зависит от курса стоимости приобретенного металла.

- Стандартная банковская ячейка в банке. Клиент получает ключ от сейфовой ячейки в банке. В ней он может хранить любые ценности или бумаги. Накопления по данному вкладу не предусмотрены. Наоборот, клиент оплачивает услуги банка, который обеспечивает сохранность имущества.

Для чего нужен депозит

Обращаясь в банк для оформления вклада, граждане преследуют 2 цели: сохранить имущество или приумножить. Во втором случае выполнены сразу две цели.

На практике открывают вклад, прежде всего, чтобы защитить средства от инфляции. Стоит отметить, что несколько лет назад (до 2021 года) ставки по вкладам достигали 10%. В последнее время ситуация резко изменилась и можно найти предложение, не более 5%. Итог – доходность, за минусом инфляции 1%.

Получается, за счет вклада в 2021 году можно только сохранить свои накопления и заработать «на шоколадку». Большой суммы в этом случае не получить. Чтобы депозитные деньги принесли максимальную выгоду, лучше открывать долгосрочные счета и не расторгать их раньше даты окончания соглашения.

Как начисляются проценты

Условия начисления процентов прописаны в соглашении. Могут начисляться:

- Ежемесячно. В этом случае делается выбор, получать наличные на отдельный р/с или переводить на депозитный счет. Как уже было отмечено ранее, второй способ позволяет получить максимальную сумму.

- В конце действия. В этом случае перечисляются проценты и вложенные во вклад наличные в конце срока действия соглашения на конкретный счет или выдаются через кассу наличными.

По универсальным накопительным счетам, где предусмотрено частичное снятие и пополнение, для расчета процентов используется сложная формула. В расчет берется сумма пополнений за месяц и расход.

Налогообложение депозитов

С 2021 года начали действовать изменения в налоговом кодексе, касательно налогообложения от вкладов и облигациям. Ранее платился налог, если процент был выше ставки рефинансирования + 5 пунктов.

Начиная с 2021 года налог привязан к процентам по вкладу, а не к сумме. На это следует обратить особое внимание. Льгот для пенсионеров или инвалидов не предусмотрено. Все едины и обязаны платить 13%.

Налог следует платить при превышении лимита. Формула для расчета лимита = 1 000 000 рублей * ключевую ставку Центрального банка на 1 января года, в котором заключен финансовый продукт.

Для расчета складывается весь доход, полученный за отчетный период: проценты на остаток по картам, накопительные счета. Учитываются любые пассивные накопления, по которым начисляется более 1%.

На 1 января 2021 года размер ключевой ставки – 4,25%. Для расчета лимита следует 1 000 000*4,25% = 42 500 рублей. Это есть процентный доход, с которого не надо платить 13%. Все, что выше указанной суммы облагается налогом.

Пример! Ольга открыла 2 накопительных счета и получила накопления в размере 20 000 р. + 32 500 р. (общая сумма 52 500 р.). Чтобы рассчитать сумму, которая облагается налогом, Ольга от 52 500 р. отняла 42 500 р. Получилось 10 000 р. В итоге Ольга заплатила 10 000 р. *13% = 1 300 р. налога.

Важно! По валютным накопительным счетам полученный доход учитывается. Конвертация происходит по курсу ЦБ на дату получения процентов по накопительному или другому счету.

Для удобства граждан банки автоматически будут информировать налоговые службы о сумме вклада и полученной выгоды. Клиенту останется ждать «письмо счастья» и оплатить налог.

Депозит – безопасность для денег

Не стоит переживать, если наличные размещены на вкладе и банк участвует в системе обязательного страхования. В рамках программы накопительные счета застрахованы на 1 400 000 р. Получить вложенные средства, в пределах указанного лимита, можно если банк будет банкротом или потеряет лицензию.

Важно! Лимит по страховке в размере 1 400 000 р. установлен для одного банка. Т.е. можно открыть вклады в разных банках, и пополнить на максимально застрахованную сумму. В этом случае действует правило – не хранить яйца в одной корзине.

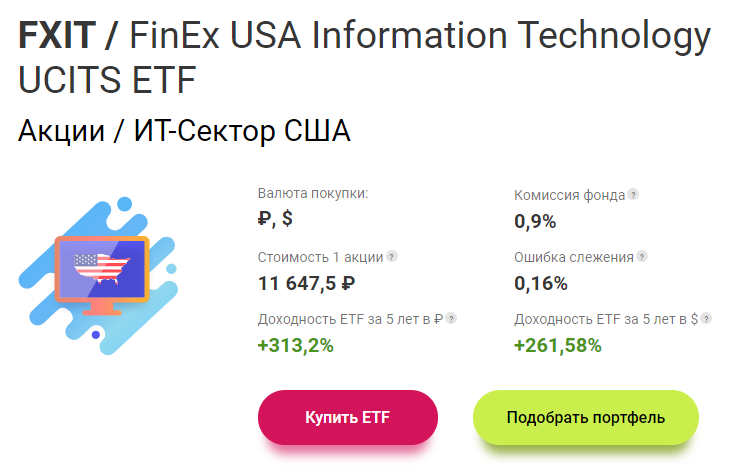

Что касается других продуктов, то в данном случае накопления не застрахованы. Если открывается депозит, по которому накопления вкладывают в ценные бумаги, в случае банкротства вернуть свои сбережения вряд ли получится.

- Предусмотрены накопления

- Возможность пополнения и снятия

- Есть страховка, если оформляется вклад

- Может оформить любой желающий, независимо от статуса

- Финансовые учреждения принимают не только наличные, но и активы

- Многообразие выгодных программ

- Простота и доступность

- Прозрачные условия

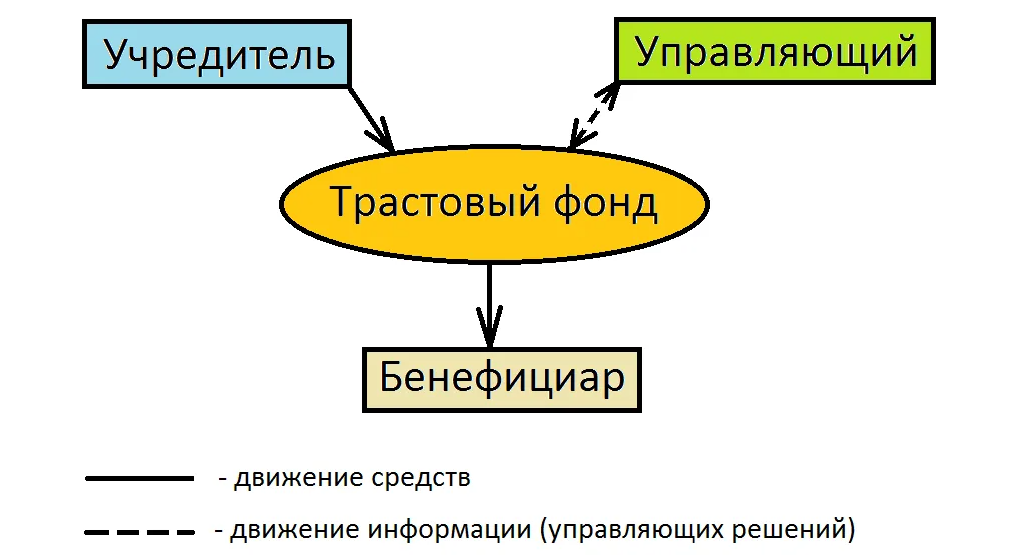

- Можно бесплатно назначить выгодоприобретателя

- Не все депозиты застрахованы

- Теряются проценты при досрочном расторжении

- Не высокая доходность

- Необходимо платить налог

- По некоторым программам только хранение

Как открыть депозит

Процедура открытия вклада в банке стандартная. Потребуется изучить тарифы финансовых учреждений, проверить наличие лицензии. После подготовить документы и следовать инструкции.

Обратиться в офис банка

Следует уточнить график работы в регионе нахождения. Некоторые банки записывают к менеджеру по телефону или через онлайн-чат. Для экономии времени лучше записаться заранее. Юридических лиц обслуживают специалисты корпоративного отдела всегда по предварительной записи.

Предъявить пакет документов

Если вклад открывает частное лицо, то запрашивается только паспорт. Дополнительно могут запросить пенсионное удостоверение, если счет открывается в рамках специальной программы. Представителю бизнеса потребуется предъявить уставные документы. Уточнить список можно по телефону.

Рассчитать доходность

Дополнительно следует озвучить выбранный продукт и попросить просчитать доходность. После расчета следует уточнить у менеджера альтернативные продукты. Возможно, клиент изменит решение или откроет несколько финансовых продуктов.

Проверить условия и подписать

Следует внимательно проверить личные и паспортные данные. После обратить внимание на сумму вклада, условия и сроки. Далее уделить вниманию условиям досрочного расторжения или пополнения. Если все устраивает и данные внесены корректно, можно ставить подпись.

Внести наличные

Последнее, что останется сделать – это внести наличные в кассу финансовой компании. Что касается юридических лиц, то некоторые банки прописывают, что средства должны быть перечислены в течение 3-5 рабочих дней по указанным реквизитам. ЮЛ могут предусмотреть это условие заранее и взять наличные из кассы подотчетно.

Как только оплата будет зачислена на счет, сотрудник банка выдает оригинальный экземпляр договора и платежное поручение. Некоторые учреждения дополнительно предоставляют доступ в личный кабинет банка бесплатно.

Важно! Можно оформить вклад дистанционно, при наличии действующего личного кабинета. Потребуется авторизоваться в системе, выбрать продукт и пополнить любым доступным способом с действующего счета. После пополнения формируется документы по вкладу в личном кабинете автоматически.