Что такое фондовая биржа: принцип работы, функции

Точных данных о величине капитализации мирового фондового рынка по состоянию на середину 2021 года попросту нет. Но однозначно можно утверждать, что речь идет о сумме, близкой к $100 трлн. Один этот факт наглядно демонстрирует, насколько важную роль играет сегодня фондовая биржа как один из базовых элементов развитых экономик ведущих государств мира. А потому имеет смысл рассмотреть подробнее, в чем заключаются ее функции, каков механизм работы и в чем состоят основные правила биржевой торговли.

Определение

Ответ на вопрос, что такое фондовая биржа, достаточно прост. Термин обозначает специализированную организацию, которая создает условия для обращения ценных бумаг и предоставляет участникам фондового рынка возможность торговли.

Базовой обязанностью фондовой биржи становится гарантия правомерности сделок, совершаемых на рынке. Она в равной степени распространяется как на эмитента, выпустившего ценную бумагу, так и на трейдера, выступающего в качестве инвестора. Фактически фондовая биржа является торговой площадкой с одновременным предоставлением участникам рынка полноценного набора инструментов для совершения сделок.

Если говорить о масштабах макроэкономики, назначением фондовой биржи и рынка в целом выступает перераспределение инвестиционных ресурсов в пользу наиболее прибыльных отраслей и предприятий. Такой механизм увеличивает стабильность экономики, что особенно актуально для самых развитых в финансовом плане государств. Бесспорным лидером выступают США, на долю которых на начало 2021 года приходится почти 56% объемов торгов на мировом фондовом рынке.

Основные функции

Как было отмечено, базовой задачей фондовой биржи становится предоставление участникам рынка возможности совершать сделки с ценными бумагами. Но этим значение важного финансового института не исчерпывается.

Другие не менее важные функции фондовой биржи состоят в следующем:

- проведение биржевых торгов;

- подготовка контрактов и другой документации по выполняемым операциям;

- формирование ценовых котировок;

- гарантия правомерности совершаемой сделки;

- предоставление участникам рынка аналитической и справочной информации.

Деятельность любой фондовой биржи регламентируется внутренними правилами. При их разработке учитываются требования законодательства конкретной страны и многочисленных международных соглашений. Это попросту необходимо, так как функционирование рынка ценных бумаг жестко контролируется государством. Например, в России регулятором фондового рынка выступает Центробанка страны.

Принцип работы биржи

Чтобы понять механизм функционирования фондовых бирж, нужно ответить на два основных вопроса. Каждый из них имеет смысл рассмотреть отдельно.

Чем торгуют на бирже?

Исходным товаром в формате классических торговых инструментов выступают два вида ценных бумаг – акции и облигации. Акции предоставляют владельцу право на часть имущества или прибыли компании-эмитента. Облигации – это долговые обязательства, позволяющие получить сумму вложений и некоторый доход.

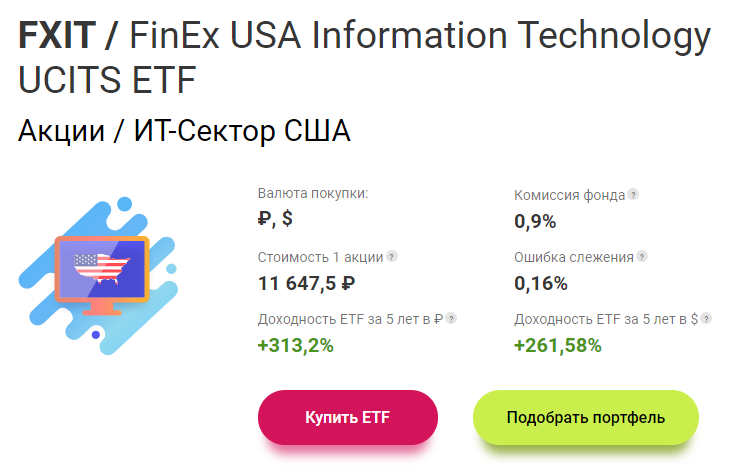

Сегодня активно ведется торговля так называемыми производными торговыми инструментами. Их количество и разнообразие постоянно растет. К числу самых популярных относятся фьючерсы и опционы, а также востребованный в широких кругах трейдеров рынок Форекс.

Кто участвует в торгах?

В числе главных функций биржи – создание благоприятных условий для участников фондового рынка. К числу последних относятся как покупатели, так и продавцы, которые по своему статусу делятся на несколько категорий:

- Брокер. Посредник между инвестором и биржей. Относится к профессиональным участникам фондового рынка. Ведет деятельность, которая в России относится к лицензируемым. Характерные особенности – постоянный доступ к бирже в виде информационного канала, наличие специализированного программного обеспечения, статус налогового агента при совершении значительной части операций.

- Дилер. Неофициальное определение участников рынка Форекс. Совершает сделки по собственному усмотрению. Торгует так называемыми валютными парами. Нередко исполняет функции брокера, так как рынок Форекс регулируется менее жестко.

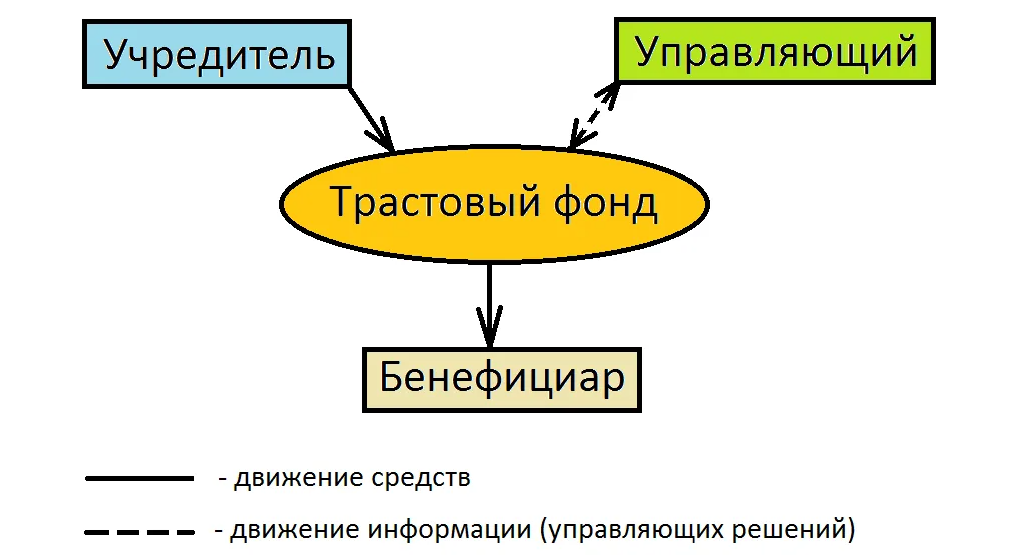

- Управляющий. Юридическое лицо, которое относится к профессиональным участникам фондового рынка. Имеет лицензию, выданную Центробанком. Занимается управлением денежными средствами инвесторов.

- Депозитарий. Узко специализированная категория участников фондового рынка. Их задача – ведение учета прав собственности ценными бумагами и фиксация изменений, происходящих в результате биржевой торговли.

- Эмитент. Частная или государственная организация, которая выпустила ценные бумаги для привлечения инвестиций с целью развития бизнеса. Любая подобная эмиссия жестко регламентирована регулятором рынка и предусматривает соблюдение детально прописанной в законодательстве процедуры.

- Инвестор. Участник фондового рынка, который вкладывает средства в покупку ценных бумаг. Совершает сделки самостоятельно при посредничестве брокера или доверяет осуществление вложений управляющей компании.

Отдельной категорией участников рынка выступают так называемые регуляторы. Обычно речь идет о специалистах Центробанка и других контролирующих государственных органов. Их основной задачей становится соблюдение установленных на законодательном уровне требований к фондовому рынку.

Как заработать на бирже?

Торговля на фондовой бирже требует серьезного отношения к делу и не менее ответственного подхода. Мнение о том, что можно легко и просто заработать на торговле ценными бумагами и тем более – срочными контрактами в виде опционов и фьючерсов – не имеет ничего общего с реальностью. В основе успеха – изучение больших массивов информации, умение анализировать и комплексный подход к инвестированию.

Пошаговая инструкция по началу торгов на бирже выглядит следующим образом:

- Выбор брокера. Непростая задача, решение которой предусматривает изучение информации по всем наиболее известным компаниям. Новички рынка обычно предлагают более низкую комиссию, но и уровень услуг часто оставляет желать лучшего.

- Установка специализированного программного обеспечения. Относительно простой этап описываемой процедуры. Все, что требуется от начинающего инвестора – четкое соблюдение детальной инструкции, предоставленной брокером.

- Открытие персонального счета с последующим пополнением. Еще одна механически выполняемая стадия. Обычно не вызывает проблем при реализации.

- Разработка стратегии инвестирования. Самый важный этап, от которого зависит итоговая успешность вложений. Заслуживает отдельной и очень объемной статьи по теме.

- Приобретение ценных бумаг. На этой стадии требуется приступить к реализации разработанной ранее стратегии и четко следовать намеченным планам.

- Управление инвестиционным портфелем. Фактически бессрочный этап, реализация которого занимает все время, пока у инвестора имеется желание участвовать в биржевых торгах.

Приведенная пошаговая инструкция показывает общую направленность действий. Успешное инвестирование в ценные бумаги предполагает серьезные трудозатраты, необходимые для изучения аналитических материалов, новых финансовых инструментов, котировок ценных бумаг, большого количества справочных и информационных материалов. Альтернативный вариант – передать собственные средства управляющей компании и довериться профессионализму ее сотрудников.