Что такое ОФЗ и как их купить

Аббревиатура ОФЗ широко используется для обозначения одного из самых популярных инвестиционных инструментов в России под названием облигации федерального займа. Он сочетает надежность с относительно высокой доходностью. Результатом такой комбинации становится актуальность вопросов о том, что такое ОФЗ, какие виды облигаций представлены на рынке и как именно происходит их покупка. Рассмотрим последовательно ответы на каждый из них.

Что такое ОФЗ?

Под ОФЗ понимаются облигации федерального займа. Это долговая бумага, которая выдается государством и доступна инвесторам любого типа, включая частных лиц. Выпуск ОФЗ стартовал в 1995 году. Сегодня ценная бумага представляет собой удобный, надежный и привлекательный инвестиционный инструмент. Эмиссией ОФЗ занимается непосредственно Минфин. Вторичный рынок государственных долговых обязательств организован на Московской бирже – непосредственно на фондовой секции.

Виды ОФЗ

Классификация облигаций проводится на основании стандартных для ценных бумаг критериев, в числе которых входят доходность, срок выплат и другие подобные параметры. Различают несколько видов государственных долговых обязательств:

- ОФЗ-ПД. Эмитируются с 1998 года. Характерной особенностью выступает начисление постоянной доходности по купонам. Срок погашения изменяется от года до тридцати. Выплата дохода производится дважды-трижды в год в постоянном фиксированном в момент эмиссии ценной бумаги размере;

- ОФЗ-ФД. Выпускаются с 1999 года. Отличаются фиксированной выплатой купонного дохода. Срок действия долговых обязательств составляет 4 года. Выплаты производятся от 2 до 4 раз в год;

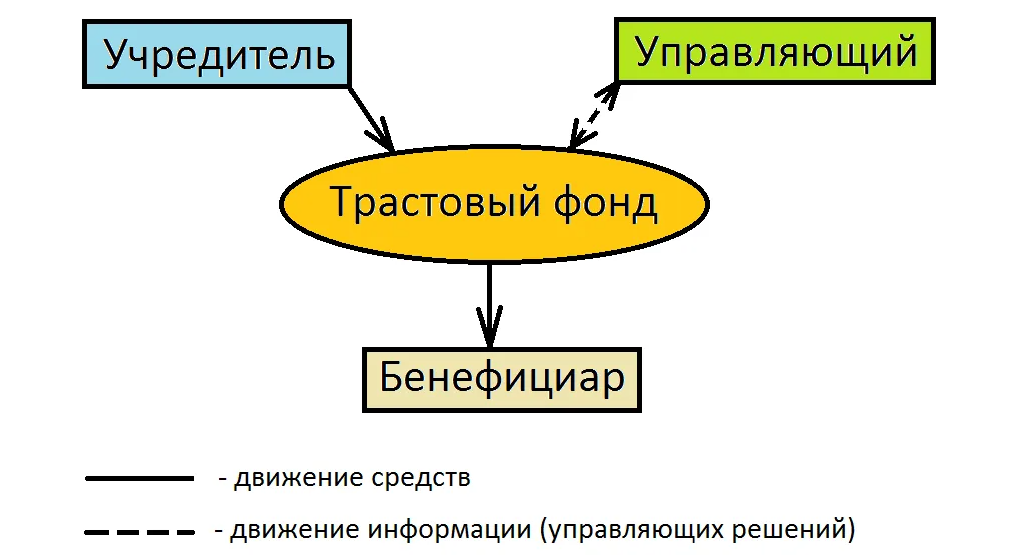

- ОФЗ-АД. Эмиссия начата в 2002 году. Облигация отличается так называемой амортизацией долга, которая предусматривает постепенную выплату номинала ОФЗ и пропорционального купонного дохода. Срок возврата инвестиций изменяется от года до тридцати. Выплаты производятся от 2 до 4 раз в год;

- ОФЗ-ПК. Обращается на рынке с 1995 года. Отличается переменными выплатами купонного дохода. Срок возврата инвестированных средств – от года до пяти. Выплата дохода производится по стандартной схеме – от 2 до 4 раз в год;

- ОФЗ-ИН. Выпускается сравнительно недавно – с 2015 года. Характерная особенность долгового обязательства – индексируемый номинал. Такой механизм защиты инвестора позволяет минимизировать негативное влияние инфляционных процессов;

- ОФЗ-н. Другое частое название облигации этого типа – народные. Впервые эмитированы в 2017 года. Доступны для приобретения частными лицами при посредничестве профессиональных участников рынка в лице банков или брокеров. Срок возврата инвестированных средств – 3 года. Купонный доход выплачивается дважды в год.

Доходность инвестиционного инструмента

Приобретение ОФЗ предоставляет возможность получения прибыли двух типов. Первая предусматривает выплату купонной доходности, которая рассчитывается в процентах годовых. Вторая предполагает разницу между покупной и продажной стоимостью ценной бумаги. Практика демонстрирует, что государственные долговые обязательства заметно выгоднее банковских депозитов при сопоставимой или даже более высокой надежности вложений.

Риски ОФЗ

Единственным серьезным риском инвестирования в ОФЗ разного типа выступают катаклизмы на федеральном уровне. Последняя из подобных ситуаций возникла в середине 2018 года и стала следствием очередных международных санкций против России. Но даже в этом случае котировки государственных долговых бумаг упали на сравнительно непродолжительное время и всего на 10-15%. Затем произошла достаточно быстрая коррекция с восстановлением исходной стоимости ОФЗ.

Как купить ОФЗ?

Первичный рынок государственных облигаций предусматривает проведение Минфином аукционов, на которых участвуют исключительно профессиональные участники фондового рынка. Вторичное обращение ценных бумаг происходит на Московской бирже, причем в торгах участвуют все желающие, включая физические лица.

Стандартный порог для входа установлен на доступном большей части потенциальных инвесторов уровне, равном 30 тыс. рублей. Реализацией ОФЗ занимаются брокеры и уполномоченные банки, то есть квалифицированные и лицензированные участники рынка.

Какие ОФЗ выбрать?

Сегодня на российском фондовом рынке представлены самые разные виды ОФЗ. Это открывает перед вкладчиком обширный набор инвестиционных возможностей. Выбор подходящей разновидности государственного долгового обязательства зависит от нескольких критериев. Первый и главный – длительность вложений. Еще один немаловажный параметр – уровень доходности, а также порядок начисления и выплаты купонного дохода.

Самый простой способ не ошибиться с выбором – консультация опытного брокера или сотрудника банка. Не стоит забывать о том, что лучшим вариантом инвестирования часто выступает диверсификация вложений. В этом случае имеет смысл включить в инвестиционный портфель несколько разных государственных обязательств. Это позволит минимизировать риски и гарантировать получение необходимого уровня доходности.

Плюсы и минусы при работе с ОФЗ

- высокий уровень надежности при практически 100%-ном отсутствии вероятности банкротства со стороны государства. Прогнозы экспертов однозначно свидетельствуют о невозможности дефолта

- гарантированный доход. Определяется с учетом вида ценной бумаги. Превышает процент по банковскому вкладу и инфляцию, что обеспечивает не только сохранение, но и приумножение капитала

- ликвидность актива. Государственные облигации справедливо считаются удобным средством накопления, которое при необходимости с легкостью переводится в деньги

- высокий уровень инфляции, который наблюдается в последние месяцы в российской экономике

- по-прежнему сохраняющийся риск международных финансовых санкций