Как инвестировать в золото

Золото привычно считается очень интересным инвестиционным активом. Очередным подтверждением сказанного стал исторический рекорд цены, показанный драгоценным металлом в прошлом году. Поэтому не стоит удивляться стабильно высокому интересу к ответу на вопрос, как вложить деньги в золото, проявляемому многочисленными новичками инвестиционного рынка.

Насколько выгодны инвестиции в золото?

Инвестиции в золото привлекательны для вкладчиков по нескольким причинам. Первая и главная из них – стабильность стоимости драгоценного металла. Сказанное в полной мере справедливо для любых этапов развития экономики и состояния финансовой системы страны. В кризисные времена инвестировать в золото становится еще интереснее, так как такой вариант вложений часто оказывается попросту единственным реальным способом сохранить капиталы и защитить активы от весьма вероятного негативного развития событий.

Изучение и анализ многолетней и даже многовековой динамики цен на драгоценный металл наглядно демонстрирует очевидное: вложения в золото не только защищают деньги инвестора, но и часто приносят серьезный доход. Тем более – сегодня, когда наряду с золотыми слитками и монетами, появились разнообразные производные инвестиционные инструменты. Типичный пример - обезличенный металлический счет (сокращенно – ОМС). Их грамотное практическое использование открывает дополнительные перспективы заработка на хорошо известном драгоценном металле характерного желтого цвета.

Что нужно знать о вложении в золото?

Решение вложить деньги в золото требует серьезного обоснования. Помимо досконального изучения особенностей инвестиционного рынка, не нужно забывать четыре основополагающих момента подобных вложений. В указанную цифру входят следующие тезисы:

- Золото относится к защитным активам. Инвестирование в драгоценный желтый металл активизируется в преддверии или после начала кризисов. Таким образом крупные участники рынка страхуют свои капиталы. Важно помнить, что золото – это не еда или топливо для отопления дома. Его ценность практически абсолютна, но далеко не всегда сопровождается высоким уровнем ликвидности. Поэтому вкладывать деньги в драгметалл следует на перспективу или в качестве компенсации рискованным инвестициям.

- Спекуляция золотом – сделка с высоким риском. Стабильно зарабатывать на таких операциях способны исключительно профессионалы, причем далеко не все. Покупать слитки и монеты, открывать ОМС имеет смысл не для быстрого получения дохода, а для формирования фундамента будущего капитала. Знание и учет этого простого и, казалось бы, очевидного правила избавит потенциального инвестора от весьма вероятных финансовых проблем.

- Кратко- или даже среднесрочное снижение цены драгоценного металла – не основание для быстрой продажи. Подобные колебания курса характерны для этого актива. Но они всегда сглаживаются уже в среднесрочной перспективе, а для длительных временных периодов характерен стабильный положительный тренд стоимости золота. Поэтому не нужно паниковать, намного выгоднее экономически подождать очередного и очень скорого роста цены актива.

- Доход от инвестирования в драгоценные металлы подлежит налогообложению. Величина НДФЛ для физлиц находится на стандартном уровне и равняется 13%.

Виды инвестирования в золото

Серьезным аргументом в пользу рассматриваемого инвестиционного актива выступает разнообразие доступных способов вложения денег. Некоторые из самых распространенных и часто используемых на практике выглядят следующим образом:

- Слитки. Самый очевидный плюс – вещественный характер. Слиток можно принести домой и положить в сейф. Но хранить золото в таком виде – непростая и достаточно обременительная задача. К том же придется заплатить НДС в размере 20%, а при продаже потребуется дополнительная оценка.

- Монеты. Намного более практичный и удобный в плане реального инвестирования актив. Различают нескольких из видов: обычные платежные, новые, с повышенным качеством чеканки и т.д. Для золотых монет характерен стабильный рост стоимости, практически всегда заметно обгоняющий инфляцию.

- ОМС. Еще один весьма удобный инвестиционный инструмент, который доступен в большинстве крупных российских банков. В отличие от слитков и монет, не связан с золотом в вещественной форме. Поэтому отсутствуют проблемы с НДС, хранением, оценкой и другими малоприятными, а зачастую и очень затратными вопросами. Основным минусом становится доверие банку, так как инвестор реального золота не получает.

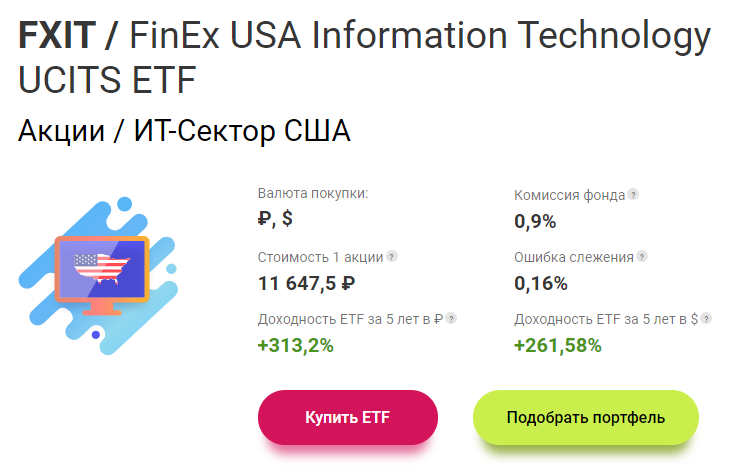

- ETF или инвестиционные биржевые фонды, в состав которых входит золото как основной актив. Типичный пример – FXGD от известного трейдера группы компаний FinEx. Инвестиционный продукт торгуется на Московской бирже и непосредственно привязан к стоимости золота, установленной Лондонской биржей. Плюсы такого способа вложений: отсутствие НДС, минимально возможный порог входа, удобная схема покупки/продажи, низкий уровень спреда. В числе недостатков нужно выделить следующие: комиссия провайдера, «бумажный» характер инвестирования, отсутствие фиксированного дохода (хотя последний минус характерен для любых вложений в золото).

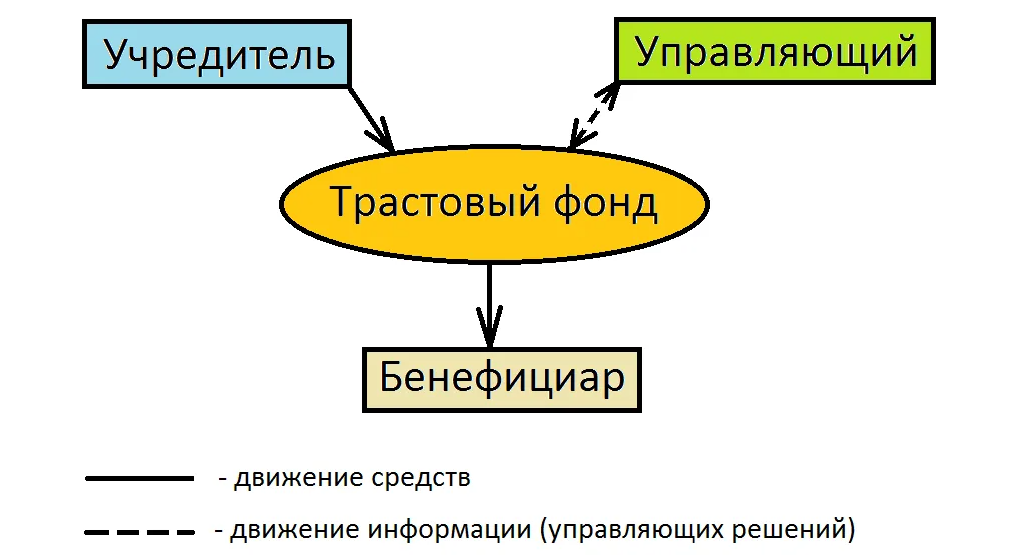

- ПИФы или паевые инвестиционные фонды, портфель которых включает золото в разных проявлениях. Плюсом покупки пая становится диверсификация инвестиций, ликвидность актива, непосредственное сотрудничество с брокером или банком без выхода на фондовую биржу. Из недостатков выделяются такие: рискованность подобных сделок, далеко не всегда понятные или прозрачные комиссии, высокий порог входа.

- Акции компаний по золотодобыче. Достаточно специфический актив. Предусматривает необходимость очень внимательного изучения показателей финансово-хозяйственной деятельности конкретных компаний, включая «Полюс-золото», «Полиметалл», «Селигдар» и других. Плюсами такого способа вложений становятся: удобство покупки акций, получение дивидендов, перспективность золотодобывающей отрасли и ее участников. Основной недостаток – риск финансовой нестабильности в конкретной компании из-за ошибок руководства или других подобных факторов.

- Фьючерсы и опционы на драгоценный металл. Сложный для инвестирования инструмент. Требует изучения правил практического использования. Позволяет получить высокую доходность при аналогичном уровне риска. Обычно бывает краткосрочным, что не всегда соответствует инвестиционному потенциалу золота.

Плюсы и минусы инвестирования в золото

- надежность и отменная защищенность практически любых вложений в золото

- нередкое присутствие сопутствующих расходов и не всегда высокая ликвидность инвестиционного актива