Как шортить акции на фондовом рынке

Интерес россиян к фондовому рынку стремительно растет. На конец мая количество активных клиентов Московской биржи превысило 1,87 млн. Поэтому не стоит удивляться актуальности сравнительно новых для рядовых граждан вопросов. Например, такого: всем известно, как заработать на росте ценной бумаги или валюты: купить и ждать. А вот как зарабатывать на падении акций, знает далеко не каждый. В статье дается подробный ответ.

Что означает шорт и лонг

Но для начала необходимо понять, что значат важные в трейдинге термины шорт и лонг. Первый – это англоязычной и профессиональное название короткой позиции. Она означает игру на понижение, которая приносит прибыль на падающем рынке.

Лонг – это длинная позиция. Целью ее открытия становится продажа приобретаемого актива позднее и по более высокой цене. И если с длинными позициями все понятно, то выражение «зашортить акции» нередко вызывает недоумение. А потому имеет смысл рассмотреть его смысл более детально.

Что значит шортить акции

Другое название шорта – непокрытая продажа. Оно лучше показывает смысл финансовой операции. Другими словами, трейдер извлекает прибыль продажей бумаги, которой еще не владеет. Проблемы с этим не возникает, ведь всегда можно занять актив у брокера.

Такая стратегия не должна казаться чем-то незаурядным. На сегодняшнем фондовом рынке представлено немало производных инструментов, которые больше похожи на игру ума, чем на что-то реальное.

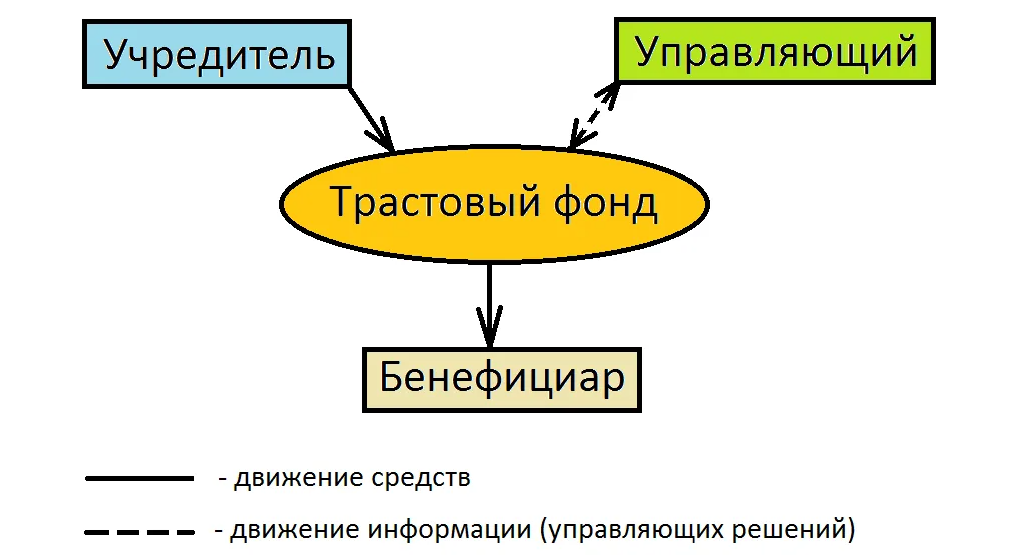

Применительно к коротким позициям все выглядит еще неплохо. Схема сделки относительно проста и выглядит следующим образом:

- Инвестор оценивает акцию как падающую. Это становится основанием для открытия короткой позиции.

- Так как акций у него нет, он берет в долг у брокера определенное количество ценных бумаг.

- Далее выполняется их продажа, которая совершается по пока еще высокой цене.

- Стоимость акций падает до интересующего трейдера уровня.

- Далее происходит обратный выкуп аналогичного количества ценных бумаг. Естественно, он происходит по заметно более низкой цене.

- Купленные акции возвращаются брокеру. Правда, также придется вернуть и определенный процент за предоставленные на время ценные бумаги.

- Прибыль в виде разницы между ценой продажи и ценой покупки, к которой добавляется процент брокера, остается у трейдера.

Схожая схема работает и в отношении любых других активов, которые торгуются на рынке. Например, валюты.

Риски игры на понижение

Несмотря на кажущуюся простоту, любые подобные операции несут достаточно серьезные риски. Дело в том, что возвращать акции брокеру приходится в любом случае. И если цена на момент возврата будет выше, трейдер вместо прибыли получает убыток. Еще сложнее ситуация, когда денег на обратный выкуп нет.

Дело в том, что не следует забывать, что любая операция проводится не бесплатно. В том числе – передача активов в долг. Другими словами, инвестору придется заплатить еще и определенный процент от стоимости сделки, который платится каждый день. Именно поэтому лучший вариант шорта – открытие и закрытие в течение одного дня. Тогда процент платить не придется. А как предсказать такое быстрое падение акции – это совсем другой вопрос.

Как совершать короткие продажи

С технической точки зрения описанная схема реализуется в стандартном режиме. Последовательность действий, например, посредством торгового автомата QUIK, выглядит следующим образом:

- поиск нужной акции;

- открытие окна «Ввод заявки»;

- выбор опции «Продажа»;

- определение цены и количества лотов;

- подтверждение совершения сделки.

Схожим образом выполняется сделка с применением различных приложений, например, Мой Брокер. Результатом ее проведения становится появление минусовой позиции. Предполагаемая прибыль также появляется на персональном счете трейдера. Но она блокируется до успешного закрытия шорта. По сути, это виртуальные деньги от продажи, которые станут доступны после выполнения обязательств перед брокером.

Процедура закрытия также реализуется в стандартном режиме. После падения цены до нужного уровня совершается покупка аналогичного проданному числа акций. Они автоматически уходят на погашение долга, а трейдеру открывает доступ к блокированным средствам.

Дивиденды и короткие продажи

Нередко начинающие инвесторы пытаются играть на понижение, которое происходит практически со всеми ценными бумагами после так называемой дивидендной отсечки, обозначающей дату выплаты дивидендов. Но опытные трейдеры понимают нецелесообразность такой стратегии.

Ситуация объясняется очень просто. Если у трейдера на момент дивидендной отсечки открыт шорт, с него автоматически списывается величина дивидендов. Она рассчитывается с учетом количества акций, фигурирующих в короткой позиции. Практика показывает, что размер удержания никогда не компенсируется прибылью от игры на понижение. Тем более, вместе с дивидендами списываются сопутствующие налоги.

Именно поэтому немалая часть брокеров попросту закрывает короткие позиции клиентов перед дивидендной отсечкой в принудительном порядке. Такая возможность обычно содержится в заключаемом с брокерской компанией договоре.

Какие акции можно шортить

Перечень акций, доступных для открытия коротких позиций, определяется правилами брокера. Он в обязательном порядке предоставляется трейдерам через приложение или официальный сайт компании.

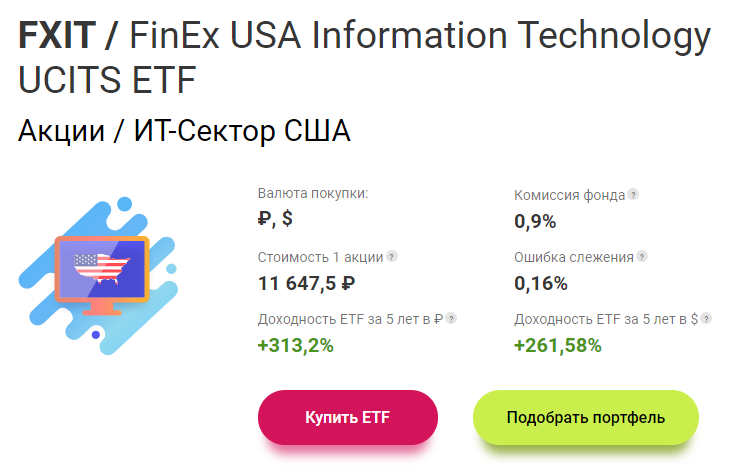

Обычно в подобный список включают самые высоколиквидные активы, в серьезных объемах торгующиеся на бирже. Ценные бумаги высокого инвестиционного риска, как правило, в подобный перечень попасть не могут. Уровень риска определяется биржей, которая таким образом также влияет на возможность открытия короткой позиции по той или иной акции.

Как заработать на шорте

Заработок на короткой позиции – это игра на понижение рынка. Предсказать его удается далеко не всегда, а потому вместо заработка можно получить очень серьезный убыток. Опытные трейдеры выделяют три основных признака предстоящего падения цены акции. К ним относятся:

- Резкий рост стоимости, который совпал с позитивными новостями. Пример последней – выпуск на рынок нового товара или услуги. Не все подобные продукты успешны, а потому вполне вероятен такой сценарий. После появления первых результатов продаж цена акции не только возвращается к начальному уровню, но и дополнительно теряет в цене. Такая ситуация нередко происходит с технологическими гигантами, например, Apple.

- Ожидание общего кризиса на фондовом рынке. В течение последних лет произошло немало резких падений, часть которых даже стала рекордными за все время существования бирж. Пример пандемии коронавируса очень показателен. Инвесторы, вовремя оценившие масштаб угрозы, заработали серьезные деньги именно на коротких позициях.

- Большая разница в оценке двух очень схожих компаний. Логичным развитием событий станет постепенное выравнивание цены их акций. При этом высока вероятность сильного падения той, стоимость которой завышена. Акции отстающей, напротив, стоит покупать, открывая длинную позицию. Такой подход позволит заработать сразу дважды.

Важно понимать, что никакой из приведенных признаков не гарантирует успеха. Напротив, стоит помнить о высоком риске коротких позиций, который намного превышает аналогичную опасность для длинных.

Игра на понижение

Выбор в качестве основной стратегии игры на понижение сопровождается необходимостью учитывать несколько нюансов. Первый и главный состоит в повышенном риске. Он выражается сразу в двух аспектах. Во-первых, шорт намного рискованнее лонга. Но и это не все. Во-вторых, теоретически возможная от сделки прибыль намного ниже не менее реальных убытков, которые инвестор получит в случае неудачного прогнозирования.

Полезные советы по коротким позициям

Прежде чем зашортить акции, необходимо внимательно изучить еще несколько рекомендаций опытных трейдеров. Они состоят в следующем:

- Открытие короткой позиции возможно только в случае точного ожидания падения стоимости акций компании. В любом другом случае подобная политика становится слишком рискованной.

- Не стоит рассчитывать на деньги, которые поступили на счет после продажи акций. Они блокируются до успешного завершения сделки. Поэтому сначала необходимо выполнить обязательства перед брокером, а только потом пользоваться денежными средствами.

- По сути, шорт – это кредит трейдеру со стороны брокера. Как следствие – придется возвращать не только акции, но и проценты. Последние начисляются за каждый день действия позиции. В результате, чем быстрее закрыть шорт, тем меньше окажутся сопутствующие расходы.

- Потенциальные убытки от короткой позиции многократно выше, чем возможная от финансовой операции прибыль. Это необходимо учитывать при выработке стратегии вложений и диверсификации инвестиционного портфеля.

- Открытие шорта перед дивидендной отсечкой не просто нецелесообразно, а очень опасно. Результатом обычно становится серьезный убыток, который дополняет необходимость платить налоги с дивидендов. Причем последние все равно придется вернуть.

Приведенные рекомендации профессиональных трейдеров вполне достойны для того, чтобы стать выводами статьи. Остается надеяться, что она окажется полезной и поможет заработать, а не потерять деньги начинающим инвесторам.