Кто такой брокер

Интерес россиян к фондовому рынку заметно вырос буквально за считанные годы. Количество активных трейдеров превысило миллион. Логичным следствием этого стала актуальность вопроса о том, чем занимается брокер. В этом нет ничего удивительного, если учесть особенности российского законодательства.

В соответствии с его положениями, профессиональная брокерская деятельность выступает обязательным условием функционирования фондового рынка. Но не стоит рассматривать это понятие слишком узко. Рассмотрим подробнее, для чего нужен брокер, каковы его функции и специфика работы.

Определение

Казалось бы, все предельно просто: брокер – это профессиональный участник фондового рынка. В этом случае обязательным условием его работы становится наличие соответствующей лицензии. С точки зрения правового статуса, брокером может стать как физическое лицо, так и компания.

Несколько сложнее становится картина, если пристальнее изучить функционал брокеров, включая разнообразие рынков, где требуются их услуги. В этом случае правильнее использовать несколько другое определение. В соответствии с ним, под брокером понимается посредник между продавцом и покупателем определенной категории товаров. Последними выступают: ценные бумаги (фондовый рынок), недвижимость (ипотечный), валюта (валютный), импортные или экспортные товары (таможня) и т.д.

При таком рассмотрении вопроса основной функцией брокера становится правильное оформление сделки с выполнением всех предусмотренных законодательством юридических нюансов. Другими словами, специалист становится гарантом надежной защиты интересов всех участвующих в операции сторон.

Виды брокеров

Классификация рассматриваемой категории специалистов обычно выполняется по специфике деятельности. В зависимости от данного критерия различают следующие виды брокеров:

- Финансовый. Занимается организацией и оформлением сделок, предметом которых выступают денежные средства в любой форме. Чаще всего, речь идет о валютах разных государств. Другие типичные примеры – открытие вклада или получение банковского кредита.

- Ипотечный. Специализируется на оформлении ипотечных кредитов. Обязательным условием становится обеспечение финансовых обязательств заемщика в виде недвижимости. Такой формат сотрудничества позволяет получить деньги на максимально выгодных условиях в части лимитов, процентной ставки и продолжительности кредитования.

- Страховой. Организует подписание договоров страхования. Выступает посредником между страховой компанией и страхователем. Основной задачей становится поиск и согласование взаимовыгодных условий сотрудничества.

- Таможенный. Занимается оформлением комплекта таможенных документов, наличие которого становится условием законного ввоза или вывоза продукции из страны. Основным документом обычно становится декларация.

- По недвижимости. Функционал специалиста включает проведение сделок на рынке недвижимости – жилой или коммерческой, первичном или вторичном. Обязательным требованием к подобным операциям выступает государственная регистрации прав собственности.

- Бизнес-брокер. Готовит и проводит сделки по купле-продаже бизнеса, в некоторых случаях – по его созданию и регистрации.

- Биржевой. Единственный из всех перечисленных лицензируемый вид деятельности. Справедливо считается самым распространенным и актуальным на данный момент. Причина – обязательность такого сотрудничества для выхода на фондовый рынок – как частного лица, так и компании. А потому заслуживает более детального рассмотрения.

Чем занимается биржевой брокер?

Ответ на вопрос о том, что такое брокерская компания, лучше всего продемонстрировать перечислением выполняемого функционала. Он достаточно обширен. Основные функции брокера состоят в следующем:

- открытие счета, который в дальнейшем используется для торговли ценными бумагами и другими активами;

- ведение учета денежных средств и активов, находящихся в распоряжении клиента;

- регистрация сделок, проведенных участников фондового рынка;

- информирование последнего о текущем состоянии счета;

- прием и реализация заявок на куплю-продажу ценных бумаг;

- проведение операций посредством перевода денежных средств и отражения активов на счету клиента;

- составление отчетной документации о деятельности клиента, включая совершенные сделки, движение активов и денег;

- выдача справок о финансовых результатах деятельности, наличии в собственности активов и уплате налогов.

Отдельным направлением работы брокера становится оказание консультационных услуг. Эта деятельность не находится под жестким контролем государства и базируется на добровольном сотрудничестве с потенциальным клиентом.

В соответствии с действующим фискальным законодательством, брокер становится налоговым агентом клиента. Такие обязательства распространяются на начисление и уплату налога на доходы от дивидендов, срочных контрактов и продажи активов.

Преимущества и недостатки работы с брокерами

Брокерская деятельность сопровождается для клиента и достоинствами, недостатками. К числу первых относятся такие:

- Экономия времени и сил. Основную и самую рутинную работу по оформлению разных документов берет на себя специалист брокерской компании. Важно уточнить: обычно его квалификация гарантирует правильность составленной документации.

- Получение доступа к торговому терминалу и сопутствующему инструментарию. Современные торги на фондовой бирже – это высокотехнологичный процесс. Он предусматривает активное использование возможностей интернета и мобильных приложений. Трейдер получает их готовыми от брокера, остается только настроить - в соответствии с персональными запросами и рекомендациями специалиста.

- Консультационное и аналитическое сопровождение операций. Выступает продолжением предыдущего достоинства. В серьезной степени влияет на успешность и эффективность работы трейдера.

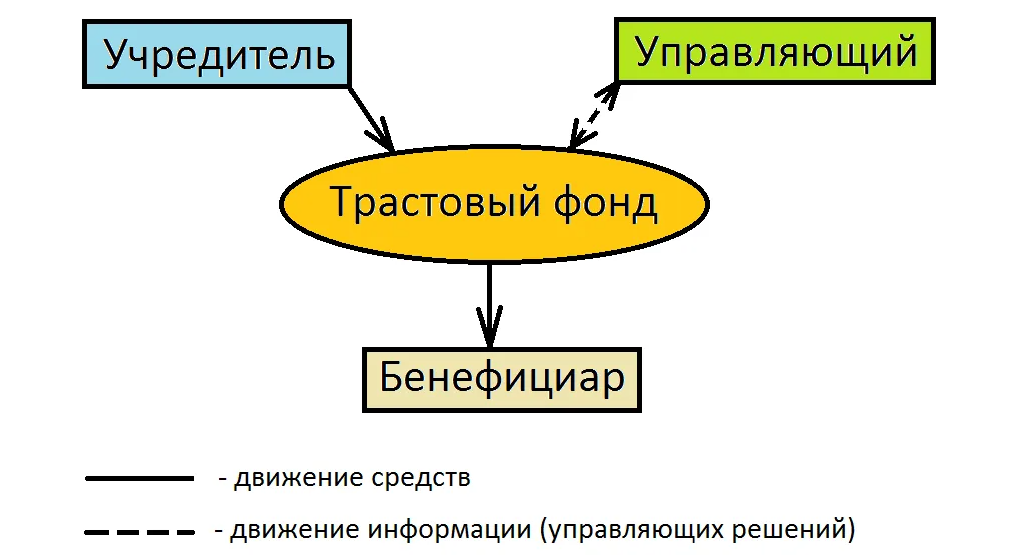

- Опция траста. Предусматривает передачу активов и капиталов в доверительное управление специалисту брокерской компании. В этом случае сделки проводятся под практически полным контролем последнего – на основании имеющегося у него опыта и квалификации, а участие самого владельца сводится к минимуму.

Первый и главный недостаток работы с брокером состоит в зависимости от посредника. Она диктуется требованиями законодательства, а потому в сегодняшних условиях попросту неизбежна. Действующая нормативная база предусматривает наличие лицензии обязательным требованием для выхода на фондовый рынок.

Вторым серьезным минусом становится сравнительно высокий уровень тарифов на услуги брокерской компании. Он нередко выступает причиной малоприятной для трейдера ситуации, когда полученный доход оказывается ниже сопутствующих расходов.

Третий и завершающий недостаток, который требуется отметить, касается далеко не всегда высокой квалификации персонала брокерской компании. Несмотря на жесткие меры контроля со стороны регулятора в лице Центробанка, профессионализм значительной части брокеров оставляет желать лучшего.

Что такое брокерская лицензия и как её проверить?

Брокерская деятельность на фондовом рынке относится к лицензируемым. Как было отмечено, контроль над работой брокеров осуществляет ЦБ РФ. Она занимается проверкой соискателей и выдачей государственных лицензий. Наличие последней – обязательное условие для оказания брокерских услуг на рынке ценных бумаг.

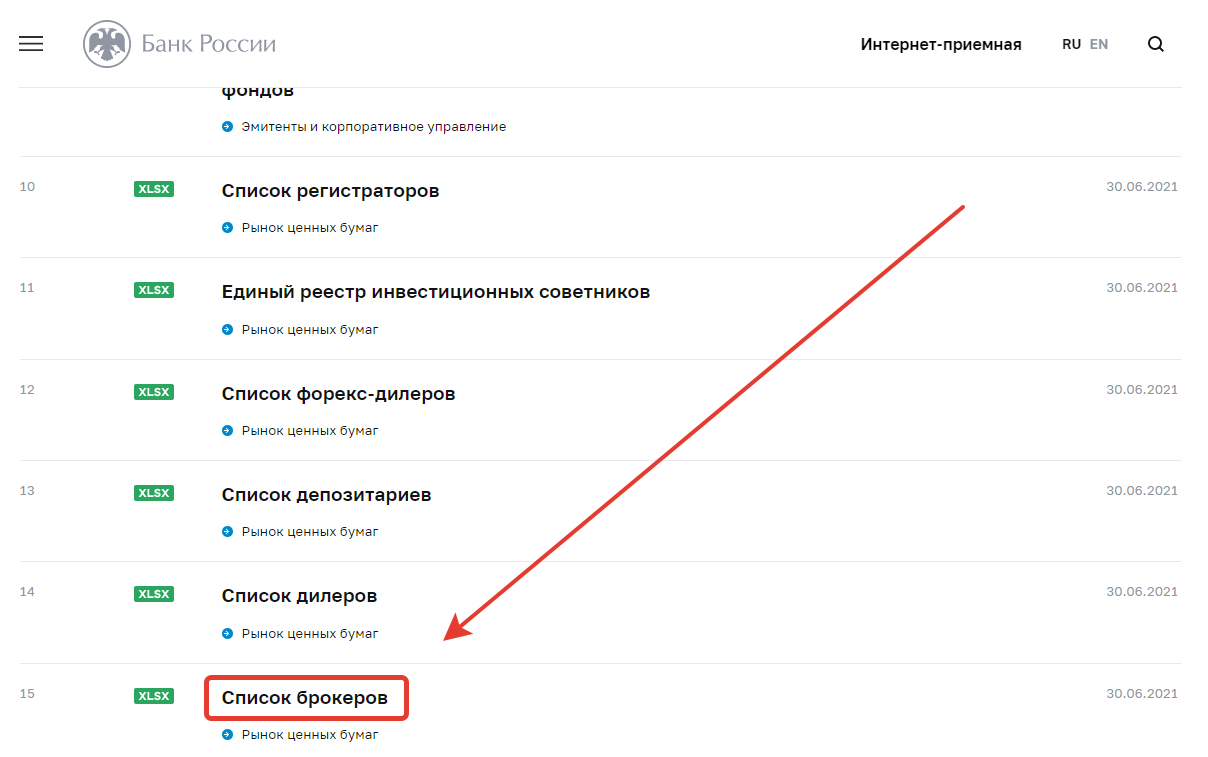

Проверка действительности представленной брокером лицензии не составляет проблемы. Для этого достаточно произвести несколько несложных действий:

- зайти на официальный сайт Центробанка;

- перейти в раздел «Финансовые рынки»;

- активировать подраздел «Рынок ценных бумаг»;

- кликнуть по ссылке «Реестры»;

- выбрать и скачать файл Excel под названием «Список брокеров».

База данных находится в свободном доступе и доступна для бесплатного скачивания. Она содержит актуальные данные о компаниях, имеющих действующую лицензию Центробанка на ведение брокерской деятельности. Файл представлен в формате электронных таблиц с указанием основных реквизитов брокеров, включая:

- наименование;

- ИНН и ОГРН;

- юридический адрес;

- контакты;

- дату выдачи и номер разрешительного документа;

- срок действия и статус.

Проверка любой брокерской компании с таким обширным набором реквизитов не представляет труда. Сотрудничество с брокером, который не имеет лицензии, не только незаконно, но и попросту опасно для капиталов клиента. Тем более – с учетом немалого количества мошенников, присутствующих на российском финансовом рынке.

Можно ли обойтись без брокера?

Действующие в России правила позволяют дать на вопрос, вынесенный в подзаголовок статьи, однозначно отрицательный ответ. Нет, нельзя. Участие в торгах на фондовом рынке предполагает получение государственной лицензии, выданной Центробанком страны. Получить разрешительный документ обычному трейдеру попросту нереально.

Большая часть лицензированных компаний – это или банки с соответствующей структурой, или специализированные финансовые организации, за плечами которых многолетний успешный опыт практической работы. Достаточно привести названия некоторых из самых известных:

- Сбербанк;

- Тинькофф Инвестиции;

- ВТБ Капитал;

- Альфа-Банк;

- Финам;

- Открытие Брокер и т.д.

Как выбрать брокера?

Грамотный и ответственный выбор брокерской компании для последующего сотрудничества – непростая задача. Ее решение дополнительно усложняется наличием на рынке более двух с половиной сотен профессиональных участников, имеющих лицензию ЦБ России.

Поэтому имеет смысл воспользоваться комплексом критериев, в состав которого входят такие параметры:

- наличие лицензии. Проверяется описанным способом непосредственно на сайте регулятора рынка ценных бумаг;

- деловая репутация брокерской компании. Получить необходимую информацию достаточно просто – она размещается на многочисленных тематических сайтах;

- стаж работы на фондовом рынке. Сведения находятся в свободном доступе – как на ресурсах самого брокера, так и на специализированных. Недавно работающие компании обычно предлагают более привлекательные финансовые условия, но уровень оказываемых ими услуг, как правило, заметно ниже;

- направления работы. Проще всего проверить на сайте Московской биржи, где размещен полный перечень участников торгов на каждом сегменте рынка;

- тарифы на услуги брокера. Полная и достоверная информация размещается на сайте любой подобной компании. За этим жестко следит регулятор. Важно внимательно изучать все условия предлагаемого сотрудничества, включая написанные мелким шрифтом. Дополнительного внимания заслуживают отзывы клиентов, размещенные на специализированных ресурсах;

- качество сервиса и удобство торговой платформы. В большинстве случаев брокер предлагает бесплатное тестирование фирменного софта. Такой вариант проверки справедливо считается простым и очень эффективным. К тому же он становится своеобразным обучением правилам участия в торгах на фондовой бирже.

Не стоит забывать еще один доступный критерий. Сегодня в интернете можно найти немало рейтингов ведущих брокеров страны. При их составлении используются разные критерии отбора – от длительности работы до количества активных клиентов. Поэтому выбрать интересующий клиента параметр определения брокерской компании с учетом персональных пожеланий пользователя не составляет проблемы.

Какой счет открывать у брокера?

Действующие правила предусматривают право инвестора на открытие двух видов счетов. Первый – обычный брокерский. Их может быть несколько, открытых у разных брокеров. Этот финансовый инструмент не предоставляет каких-либо серьезных льгот, но и не накладывает аналогичных ограничений.

Второй вид – индивидуальный инвестиционный счет или, как его чаще называют, ИИС. Он может быть только один. При соблюдении нескольких условий – действие в течение трех лет, пополнение на определенную сумму, причем только в рублях, и т.д. – владельцу предоставляется право на налоговый вычет в размере до 52 тыс. руб. в год. Альтернативный вариант получения преференций освобождение от НДФЛ по операциям на фондовом рынке за аналогичный период при закрытии счета.

Выбор лучшего из двух доступных вариантов предоставляется инвестору. В ходе принятия решения имеет смысл проконсультироваться с брокером, что предоставит дополнительную информацию о его профессионализме и уровне сервиса.

Для открытия любого из счетов используются три способа:

- личный визит в офис брокерской компании;

- дистанционно непосредственно на сайте брокера;

- посредством портала Госуслуги.

От будущего инвестора требуется предоставить паспортные данные, а также ИНН и СНИЛС. После открытия счета для участия в торгах потребуется его пополнение. Правила осуществления этой операции устанавливаются конкретной брокерской компанией.

Как обезопасить себя при работе с брокером?

Участие в торгах на любых видах бирж – валютной, фондовой, Форекс и т.д. – сопровождается рисками, особенно высокими для начинающих инвесторов. В отличие от банковских вкладов, инвестиции не застрахованы государством.

Поэтому целесообразно следовать нескольким достаточно простым рекомендациям опытных инвесторов, что позволит минимизировать риски. Они состоят в следующем:

- диверсификация инвестиционного портфеля. Речь в данном случае идет не только об использовании разных инструментов вложений, но и сотрудничестве с несколькими брокерами;

- постоянный контроль над состоянием счетов – ИИС или брокерских. Тем более, в этом нет ничего сложного, если учесть разнообразие используемых мобильных приложений и других онлайн-сервисов;

- ограничение перечня доступных брокеру операций. Сложная опция, правильное использование которой требуется предварительного изучения особенностей функционирования рынка ценных бумаг и работы брокерской компании;

- установка лимита на свободные средства, размещенные на счетах брокера. Намного правильнее инвестировать в ценные бумаги. Их безопасность в случае отзыва брокерской лицензии обычно оказывается выше.

Следование перечисленным советам поможет новичку выйти на фондовый рынок безопаснее. Кроме того, такой подход минимизирует недостатки работы с брокером и использует в полной мере достоинства от сотрудничества с ним.